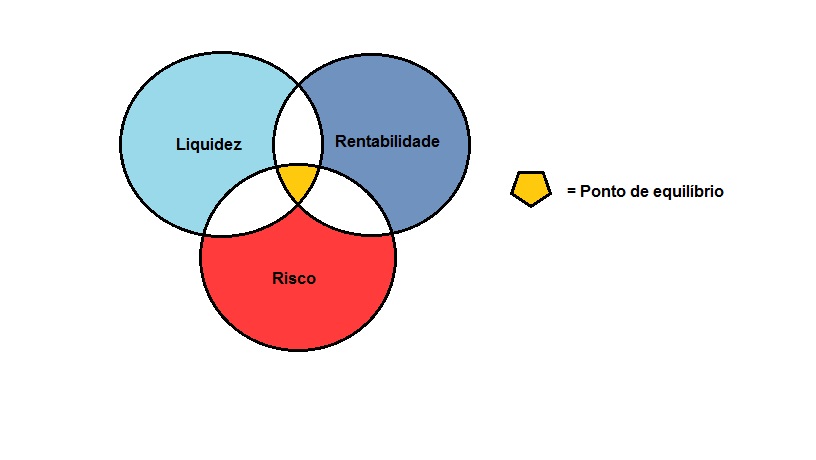

Quando falamos em aplicações financeiras existem três pilares fundamentais que vão nortear nossas decisões e também nossos resultados: a liquidez, a segurança (ou risco) e a rentabilidade.

Num mundo ideal nós teríamos aplicações financeiras que oferecessem os três juntos. Na realidade, porém, conseguimos ter, no máximo dois deles ou nenhum deles como vimos neste post: Os 5 piores tipos de investimento.

O tipo de aplicação financeira que você vai escolher depende muito de como você consegue lidar com esses três fatores (leia mais sobre o perfil dos investidores aqui), do tempo que você pode esperar e também do que você pretende fazer com o dinheiro.

Por isso, hoje vamos aprender um pouco mais sobre esses três pilares. No final, faça o exercício de comparar os pilares com o seu perfil de investidor e também com seus objetivos e prioridades. Pronto?

Alta liquidez: transformando seu investimento em dinheiro real

A liquidez é a velocidade com que você pode resgatar um investimento e transformá-lo em dinheiro real. A liquidez possui duas dimensões: facilidade de conversão versus perda de valor.

Mas aí você pode pensar assim: qualquer investimento pode ser convertido em dinheiro rapidamente, basta vendê-lo por um preço bem abaixo. Isso é verdade. Mas um investimento de alta liquidez será aquele que, além de ser vendido rapidamente, não sofre perda significativa no seu valor. Um imóvel, por exemplo, se valoriza rapidamente, porém é muito mais difícil e demorado de ser vendido, ou seja, de se converter em dinheiro real.

O CDB possui liquidez diária e, dependendo do tipo você consegue sacar o dinheiro em qualquer dia e hora. Já a LCI e LCA, por sua vez, são aplicações com prazo de vencimento e sem liquidez, ou seja, você só recebe o seu investimento depois de um período pré-determinado na contratação e não pode ter o dinheiro antes. Veja uma lista dos investimentos que têm mais liquidez para o que tem menos:

- Dinheiro vivo;

- Caderneta, fundos DI e renda fixa;

- Ouro e fundos de ações;

- Fundos imobiliários e imóveis;

- Negócio próprio*

*Fonte: Infomoney

Rentabilidade: o sonho do investidor

Agora vem a melhor parte: quanto o seu dinheiro vai render e quais são os investimentos que rendem mais? Bom, isso vai depender mais uma vez do prazo, do risco do investimento e também dos juros. Investimentos com maior rentabilidade costumam oferecer riscos maiores (infelizmente!), como é o caso das ações da bolsa que são altamente rentáveis no longo prazo.

Esse comparador da Infomoney é bem bacana para comparar rentabilidade das aplicações financeiras: http://www.infomoney.com.br/onde-investir/compare-investimentos

Dá uma olhada nesse gráfico:

Apesar do rendimento ter grandes variações, a poupança continua sempre sendo o investimento com menor rentabilidade nos últimos anos, apesar de ser um investimento muito seguro e com alta liquidez. É importante ressaltar, porém, que apesar do Tesouro Direto IPCA ter sido o investimento mais rentável ele também foi a aplicação que mais sofreu variações durante o mês, ou seja, um investimento que apresenta bastante risco.

Segurança

E falando em risco, agora vem a tal da “segurança”. A segurança é muito importante, principalmente para os investidores mais conservadores que querem ter a garantia que seu dinheiro não vai perder valor ou simplesmente “sumir”, em caso de uma falência bancária, por exemplo. O Fundo Garantidor de Crédito (FGC) é uma empresa privada, sem fins lucrativos que tem por objetivos prestar uma certa garantia de créditos (com limitação de R$ 250 mil) contra instituições dele associadas, nas situações de:

- decretação da intervenção ou da liquidação extrajudicial de instituição associada;

- reconhecimento, pelo Banco Central do Brasil, do estado de insolvência de instituição associada que, nos termos da legislação em vigor, não estiver sujeita aos regimes referidos no item anterior.

Para ser considerado “seguro”, um investimento precisa ter menos “risco de mercado”. O risco de mercado é a incerteza ou imprevisto que impacta nas operações financeiras, que pode levar a perda de uma parte, do total ou até mesmo de um valor superior ao montante investido, gerando prejuízo. Veja alguns dos principais tipos de risco:

- De crédito, definido como a possibilidade de perda resultante da incerteza quanto ao recebimento de valores pactuados com tomadores de empréstimos, contrapartes de contratos ou emissões de títulos;

- De liquidez, associa-se ao descasamento entre fluxos de recebimento e pagamento, quando o agente não possui recursos financeiros líquidos suficientes para honrar seus compromissos no prazo combinado;

- De mercado, quando existe a probabilidade de perda por mudança nos preços de ativos diante das condições do mercado como um todo. Um bom exemplo para esse risco ocorreu durante a crise econômica de 2008, em que a instabilidade financeira como um todo levava à maior volatilidade de todos os ativos;

- Decorrente do uso de Derivativos, contrato no qual se estabelecem pagamentos futuros, cujo montante é calculado com base no valor assumido por uma variável, tal como o preço de um outro ativo (e.g. uma ação ou commodity), a inflação acumulada no período, a taxa de câmbio, a taxa básica de juros ou qualquer outra variável dotada de significado econômico. Derivativos recebem esta denominação porque seu preço de compra e venda deriva do preço de outro ativo, denominado ativo-objeto.

Entre outros.

Conclusão

Se você estava procurando por um investimento com liquidez, segurança e rentabilidade juntos, sinto em informar, mas esse investimento não existe! Mas existem diversas opções de equilibrar os três pilares, seja escolhendo mais de um tipo de investimento (diversificando a sua carteira), seja abrindo mão de um deles para ter os outros dois (como abrir mão da rentabilidade para ter liquidez e segurança,

Uma aplicação que consegue reunir uma boa dose destes três pontos são os títulos públicos do Tesouro Direto. Afinal, os títulos públicos têm segurança absoluta, liquidez semanal e boa rentabilidade. Além disso, existem títulos de diferentes modalidades que podem ser priorizados dependendo da atual situação da economia.

Essa matéria da Revista Exame é bem bacana para comparar os investimentos mais seguros: http://exame.abril.com.br/seu-dinheiro/ferramentas/comparativo-de-rentabilidades/

Gostou deste post? Deixe um comentário!