Imposto de Renda e CDB

Antes de entrar no assunto que trataremos hoje, vamos explicar brevemente o que é esse tal CDB.

O Certificado de Depósito Bancário, CDB, é um título emitido pelos bancos para captar dinheiro dos seus clientes e conseguir dinheiro para financiar as suas atividades. Logo, ao adquirir este título, o investidor está “emprestando” dinheiro ao banco em troca de uma rentabilidade diária.

O CDB remunera com juros aquele que comprou o título e, desta forma, o valor a ser recebido varia proporcionalmente de acordo com o valor emprestado.

“– Quais os tipos? ”

Assim como os outros investimentos dos quais falamos no blog, o Certificado de Depósito Bancário também possui vários segmentos, podendo ser: Prefixado, Pós-fixado ou indexado a um índice de inflação.

Nos títulos Prefixados você sabe exatamente quanto irá receber no vencimento. Por exemplo: caso você opte por comprar um título que possui uma taxa prefixada de 5% ao ano, você receberá, no vencimento, exatamente este percentual.

Já os Pós-fixados, assim como no Tesouro Direto, você receberá um valor de acordo com o indexador. Usualmente, é utilizado o valor do CDI como indexador.

“– O que é CDI mesmo? ”

É o Certificado de Depósito Interbancário, CID, que representam os títulos de emissão das instituições financeiras que orientam as operações no mercado interbancário, como sugere o nome.

Dito isso, é correto dizer que nestes tais títulos pós-fixados, caso, por exemplo, investirmos em um CDB que remunere 95% do CDI; se o CDI estiver pagando 10% ao ano, o CDB renderá 9,5% a.a.! Mas é importante lembrar que o Certificado de Depósito Interbancário está sujeito a variações.

Dica! Um ponto importante a ser considerado na hora de investir em um CDB é que esta aplicação só pode ser garantida pelo Fundo Garantidor de Crédito (FGC) até o limite de R$ 250 mil. Ou seja: caso o banco escolhido por você para comprar o título quebre, você tem a segurança de ter até essa quantia garantida pelo fundo.

Quais impostos e taxas eu pago ao adquirir um CDB?

Essa é uma das principais vantagens que torna o CDB tão atraente: nenhuma taxa é cobrada para que a aplicação seja feita, ao contrário, por exemplo, do Tesouro Direto.

Entretanto, o investidor precisa, necessariamente, pagar o Imposto Sobre Operações Financeiras (IOF) para aplicações de menos de trinta dias.

“– E o imposto de renda? ”

Este sim, o temido imposto de renda, é item obrigatório para todos os casos de investimento no CDB!

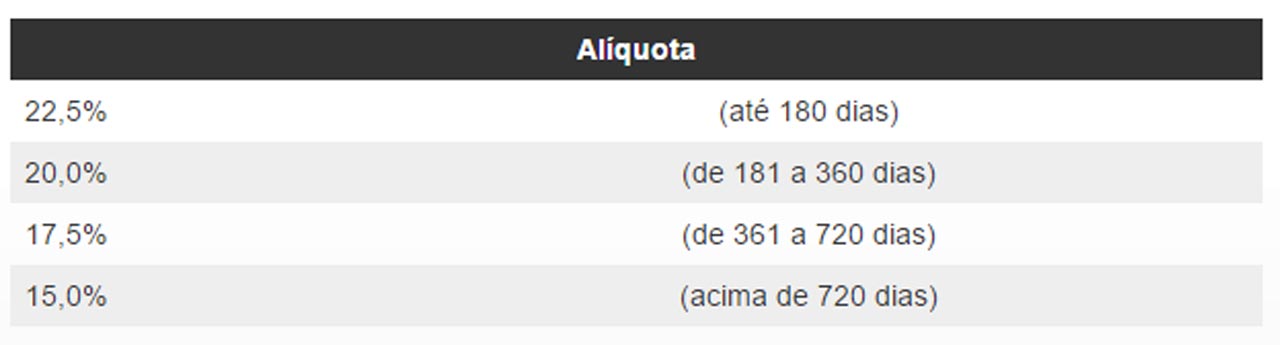

O imposto de renda sobre os lucros varia de acordo com o prazo das aplicações, sendo 22,5% sobre o lucro do investimento para as aplicações pelo período de até 180 dias, e sendo reduzida até o mínimo de 15%, para investimentos acima de 720 dias ou mais.

Confira na tabela:

Se interessou? Lembre-se de ficar atento ao fato de que a tributação do IR é sobre os lucros para não ser prejudicado por esse detalhe e diminuir a sua rentabilidade!

Confira o nosso passo-a-passo para um investimento seguro no CDB:

1# Cheque os seus investimentos:

Essa é a dica de ouro! O primeiro passo para investir é saber qual a sua situação atual e qual a rentabilidade você está obtendo através dos seus investimentos.

2# Saiba qual o seu objetivo:

Quer investir para a aposentadoria ou para uma grande viagem daqui a um ano? Tenha tudo isso em mente e lembre de checar o Imposto de Renda que será cobrado de acordo com o prazo que você pretende investir.

O CDB se encaixa nesses dois primeiros itens? Então já podemos seguir para o próximo passo!

3# Escolha o banco emissor do CDB:

Você não precisa, exatamente, comprar este título apenas no banco em que você possui uma conta! Pesquise quais são aqueles que oferecem a maior remuneração e tenha em mente que algumas corretoras possuem plataformas de distribuições de diversos bancos, agilizando e facilitando a sua busca.

4# Pesquise o melhor título para você:

Seja ele prefixado, pós-fixado ou indexado a um índice de inflação, pesquise, estude, analise seus objetivos (definidos ali no item #2) e tome a melhor decisão para o seu perfil.

5# Negocie a taxa:

Isso mesmo! A sua taxa de remuneração pode ser negociada com o banco antes de tomar a decisão definitiva da compra do título. Caso a instituição queira pagar um valor inferior a 95% do CDI pela sua aplicação, passa a ser mais interessante investir no Tesouro Direto, por exemplo.

6# Saiba o seu teto:

Sabe a expressão “quem não tem teto de vidro que atire a primeira pedra”? Pois é, aqui ela funciona meio que ao pé da letra: o FGC (Fundo Garantidor de Crédito) só cobre o seu investimento até o teto de R$ 250 mil. Então fique esperto (a), caso o banco quebrar, você só terá a segurança de receber o valor descrito acima – mesmo que o seu investimento seja bem mais alto.

Dica! Nem todos os CDB possuem liquidez diária. Ou seja, você pode ter que aguardar o fim do período de carência para resgatar os seus recursos. Apesar disso, os retornos costumam ser mais interessantes nestes casos.

Considerações:

O Certificado de Depósito Bancário possui grandes vantagens para os investidores, mas, assim como todo tipo de título, é necessário pesquisar com cautela qual melhor escolha para o seu perfil de investidor.

A alíquota do Imposto de Renda sobre os lucros precisa estar internalizada e os objetivos bem alinhados para garantir uma boa rentabilidade.

Com isso em mente e munido da sua educação financeira, a sua rentabilidade a ganhar – literalmente!

![CDB-x-Tesouro-Direto–870×450[1] Principais Opções de Investimentos Sustentáveis](https://aplicacaofinanceira.com.br/wp-content/uploads/2019/10/CDB-x-Tesouro-Direto-870x4501-304x170.jpg)