Já comentamos anteriormente aqui no Aplicações Financeiras sobre a importância de acompanhar as mudanças na economia e no mercado de investimentos, principalmente em um contexto de crise como o que vivemos. Este é um hábito que deve ser cultivado e não apenas um recurso usado em situações de urgência – quando você está tendo um prejuízo, por exemplo. Tenha em mente que o maior responsável por fazer o seu dinheiro render é você mesmo!

Mas afinal como saber se é hora de mudar meu investimentos?

1. Quando houver oscilação da Taxa Básica de Juros (Selic)

1. Quando houver oscilação da Taxa Básica de Juros (Selic)

A taxa de juros básica (Selic) é um dos índices mais importantes da economia. Se a taxa básica de juros está alta significa que haverão poucos investimentos, baixo nível de consumo e por consequência menor crescimento do PIB (Produto Interno Bruto). Se a taxa está baixa significa sinal verde para investimentos e maior nível de consumo. Portanto, se a aplicação financeira que você estiver investindo for atrelada à Selic você pode estar lucrando mais ou menos. Segundo o Toro Radar, o governo usa a taxa Selic para regular a inflação. Então quando o governo aumenta essa taxa está querendo combater diretamente a inflação e quando ele diminui “permite a correção dos preços e consequentemente aumento da inflação“. Veja:

- Títulos públicos: Títulos públicos atrelados à SELIC como é o caso do LFT (Tesouro Selic) podem ter mais rentabilidade se a taxa Selic aumentar ou diminuir de rentabilidade se ela cair. A estimativa para 2016 é que essa Taxa fique em torno de 14,25% e que no final de 2017 ela seja reduzida para 12,50%, segundo projeções de especialistas. Confira a Taxa Selic diariamente aqui.

- Caderneta de poupança: A poupança também varia em rendimento de acordo com a taxa Selic. Se ela estiver maior que 8,5% ao ano, o rendimento será de 0,5% ao mês mais a TR (taxa referencial). Se ela estiver menor que 8,5% a nova regra diz que o rendimento deve ser calculado em cima de 70% da taxa Selic. Veja mais aqui.

- CDI: Investimentos em CDB, Letras de Crédito Imobiliário (LCI) e Letras de Crédito do Agronegócio (LCA) rendem mais quando a Selic está em alta. Isso acontece porque geralmente o CDI e a taxa de juros estão muito próximos.

- Renda variáveis (ações): Se a taxa de juros aumenta, é mais vantajoso investir em aplicações de renda fixa e não em ações. Quando isso acontece, o preço das ações costuma cair.

Indicamos este artigo que ensina 3 segredos para lucrar com a alta da taxa Selic

2. Quando o seu rendimento estiver abaixo da inflação (caso da Poupança)

Quando a sua aplicação financeira estiver rendendo abaixo da inflação isso significa que você está perdendo dinheiro. Mas por quê estou perdendo dinheiro? Porque você está perdendo o seu poder de compra: os R$ 10 mil reais dos anos 90 não valem os mesmos R$ 10 mil reais hoje, porque os preços de toda a economia já mudaram. Por exemplo, se você investiu R$ 100 na poupança em 2015 e seu dinheiro tiver rendido R$ 105 em 2016, ele aumentou em 5%, certo? Mas se a inflação estiver em 6% isso significa que você lucrou menos que a inflação, ou seja, seu dinheiro não acompanhou o aumento de preços e portanto ficou desvalorizado! Leia mais sobre inflação aqui.

Nos últimos anos a maioria dos especialistas têm recomendado que os investidores (mesmo os mais conservadores) saiam da poupança o mais rápido possível. Isso porque já existem outros tipos de aplicações financeiras com o mesmo grau de risco (baixo) e com muito mais rentabilidade, como o Tesouro Direto, que podem fazer o seu dinheiro se valorizar como ele merece. Repetimos: se você ainda está na poupança está perdendo dinheiro!

3. Se a taxa administrativa cobrada pela instituição financeira está muito alta

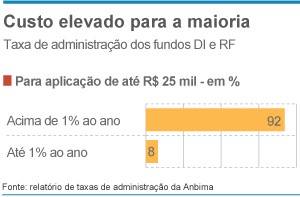

Como sabemos, os bancos estão sempre de olho no nosso dinheiro e em como ele pode ser útil e lucrativo para eles. Por isso, todo o cuidado é pouco. Segundo informações do Jornal Valor Econômico, um relatório da Associação que representa as instituições financeiras (Anbina), mostrava que de um montante total de carteiras de investidores conservadores (com aplicações de até R$ 25 mil), apenas 8% estavam alocados em fundos com taxas administrativas menores. Isso significa que aqueles que tinham menos condições de investir, no fim, estava pagando taxas altas.

Vale lembrar que os bancos maiores costumam pagar taxas de 80% por ano ou no máximo 95% ou 96% do CDI para aplicações inferiores a R$ 50 mil. Isso pode ser uma desvantagem, visto que existem bancos menores podem pagar até 100% ou mais do CDI. Porém é necessário saber que o Fundo Garantidor de Crédito cobre suas perdas até R$ 70 mil. O educador financeiro Rafael Seabra fez dois ótimos posts que citam quais são os melhores bancos grandes para investir em CDB e quais são os riscos de se investir em CDB em bancos menores.

Leia aqui: Vantagens e Desvantagens do CDB

Esteja sempre aberto e atento a novas oportunidades. Às vezes um pacote econômico, uma nova política pública ou simplesmente a troca de um governo faz toda a diferença nos rumos do mercado financeiro. Outra dica muito importante é diversificar a sua carteira de investimentos. É claro que toda mudança deve ser muito bem planejada, afinal, aplicações financeiras com rentabilidade de apenas meio ponto percentual para cima no final das contas podem não ser tão vantajosas como aparentam. Procure sempre equilibrar sua carteira de investimentos com aplicações conservadoras, mas também com aplicações um pouco mais agressivas. Como diz o ditado: “Quem não arrisca, não petisca!”

Gostou deste post? Deixe um comentário!